2019年8月17日下午,在大连商品交易所、宁波市证券期货业协会、宁波市企业家协会的支持帮助下,由大地期货宁波营业部主办的“2019大地期货(宁波)“大塑讲堂”塑化行情研讨会”“资本市场服务实体经济——期货大讲堂”在宁波云海宾馆三楼泰富厅举行,“大塑讲堂”系列培训是大地期货深耕塑化品种特色服务发展出的投教品牌,同时也是宁波市证券期货业协会的期货大讲堂系列活动的重要组成部分。“大塑讲堂”自2017年至今已成功举办七期,当期吸引了产业、机构和个人客户近40人到场参与培训。

大地期货宁波营业部总经理助理王振造主持本次活动, 他首先对冒着酷暑前来参加本次“大塑讲堂”塑化行情研讨会的各位嘉宾和朋友,表示了热烈的欢迎和由衷的感谢。同时表示本次系列培训的目的是为了响应期货服务实体经济稳健发展的号召,提高实体企业对塑料等大宗商品风险管理的意识和能力,帮助企业培养既懂现货、又懂期货的复合人才,同时感谢了宁波市证券期货业协会、大连商品交易所、宁波市企业家协会对本次活动的大力支持,并介绍了讲师和主要参会嘉宾。

会议伊始,由来自大地期货研发部的宏观研究员黄浩,为嘉宾们讲解《国际经济形势下的风险控制及投资机会》。黄浩从国内外经济形势回顾及展望、市场投资机会和应注意的风险等几方面对目前市场投资机会进行了讲解。

首先,他分析美国经济内在动力衰竭,财富效应面临压力,债务规模不断上升,政策刺激空间减少,国际贸易摩擦加剧,经济新增长点缺失,灰犀牛愈发临近。其次,他认为中国国内政策保持定力,转型升级持续进行。最后他结合上述分析对下半年的国内外经济形势做出展望:(1)美国经济大概率周期拐点,股市发动机动力减弱,美股面临做头风险,债务出清问题加剧,对外需求萎缩;主要经济体信心低迷,全球化进程放缓,地缘及政治问题加剧。贸易摩擦、“无序脱欧”、货币波动等诸多不确定性因素依然存在。在消除诸多不确定性因素前,市场风险偏好仍然处于低位;(2)中国三驾马车继续回落,房地产拐点,消费走弱,出口受外部环境影响压力加大,靠基建托底孤掌难鸣,去杠杆转向稳杠杆,稳经济政策短期有效但不改下滑趋势;(3)利率市场化进程加快,存款保险、贷款基准利率政策调整、国债期货做市商、资产证券 化等稳步实施,下半年国债期货与其他资产价格走势联动性将继续增强,“股债跷跷板”、利率与汇率、利率与通胀率等均需要密切关注。最后,他建议投资者:(1)增加避险资产配置,关注贵金属及债券整理后的介入机会,增加农产品配置,注意长短期资产配置的比例;(2)减少高位市场股票配置,警惕部分市场头 部风险,国内股市等待更好的进入时间点,注意整体托市和结构转型的轮动;(3)注意第四季度海外风险增加叠加国内投资,消费疲软对市场信心的冲击。黄浩先生的多维度投资策略为现场的各位嘉宾带来了很大的启发。

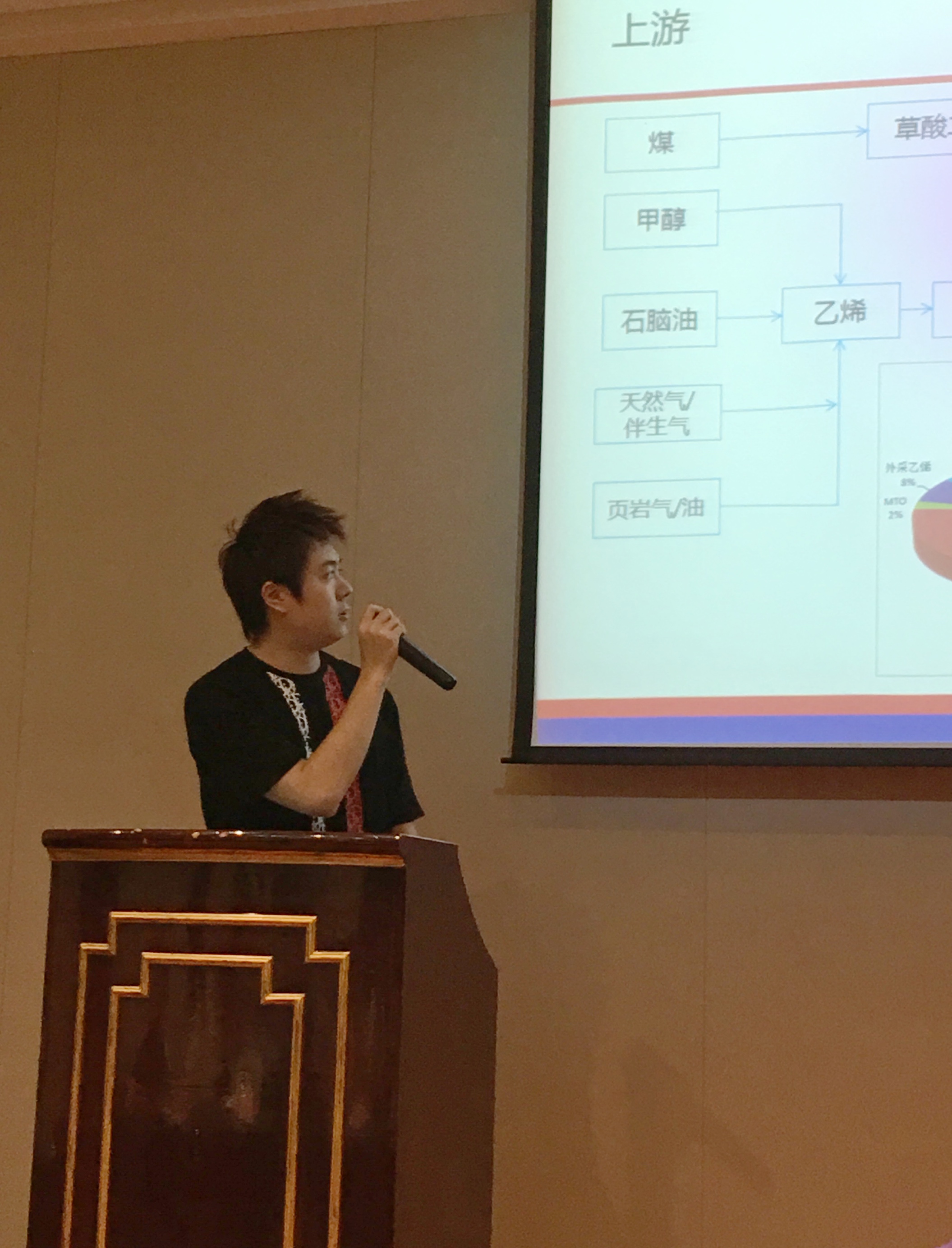

随后,远大能源化工聚酯产业链分析师朱珈震为在座塑化实体企业带来《MEG基本面浅谈和下半年展望》,朱珈震从上下游情况、上市后MEG的价格走势及驱动、2019的增量、供需平衡等几方面梳理了乙二醇产业链(聚酯产业链),并对下半年乙二醇做出展望:1、 供应的边际由煤制转向新投产装置,应密切关注显性库存是否继续累积;2、终端需求交易逻辑钝化,上下一个台阶才能再次体现驱动;3、煤制产量回归缓慢,油制加工利润反弹,新装置提前试车;4、聚酯端可以理解为“良性”,织造终端库存难以去化;5、服装需求维持弱势,库存未见明显去化。最后,他提示乙二醇09合约即将进入交割月,如没有交割资质建议及时平仓确保风控,短期行情波动可能较大,建议控制仓位,理性投资。

之后,上海混沌投资高级化工研究员严新刚为在座塑化实体企业做了《聚烯烃套利机会展望》,他认为做套利对冲要有几个理论前提:首先库存与基差是匹配的,其次库存的改变是需要时间的,再次价格相对高低点对应的均衡状态,特殊情况:高价格极高基差+低价格极低基差时的应对策略。最后,建议塑化企业后期可以关注的套利机会:1、空配PE近月,不断移仓; 2、PE内外盘正套:买外盘空国内盘面;3、蝶式:买现货空09买01 ;4、PP正套:买进01合约同时卖出05合约; 5、空PE01多PP01; 6、PP-3MA扩大:01或许是最后做扩大的合约 ;7、多PP01空PE09。

会后的现场交流环节,各位与会嘉宾都表示收益颇丰,并肯定了“大塑讲堂”的品牌效果,也希望大地期货和宁波市证券期货业协会可以多举办此类的培训,提供更多业内专家和实体企业的互动交流机会。